超越大众集团,保时捷成欧洲身价最高车企

随着保时捷股票价格的不断上涨,当地时间10月6日,这家著名跑车制造商的市值超过了前母公司大众集团,成为欧洲身价最高的车企。截至10月8日,保时捷的市值依然稳居大众集团之上,为全球市值第四大车企。

跃居全球市值第四大车企

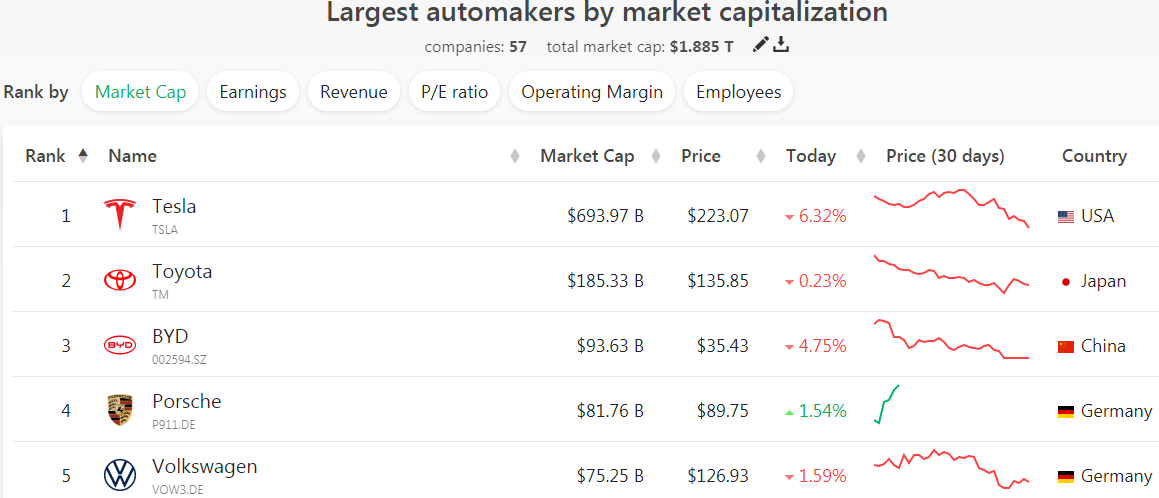

在经过长时间筹备后,当地时间9月29日,保时捷终于在法兰克福证券交易所挂牌上市,发行价为82.5欧元/股,共计发行9.11亿股保时捷股票,从而向其著名的911车型致敬,公司总估值超过750亿欧元,成为德国历史上第二大IPO,欧洲历史上第三大IPO。上市当天,保时捷直接超过梅赛德斯-奔驰、宝马等车企,成为全球市值第五大车企,而前四名分别是特斯拉、丰田、比亚迪和大众集团。

股权方面,大众集团保留保时捷75%的股权,将12.5%的无表决权股份,即1.139亿优先股面向普通公众发行,其中大部分流向了大型投资者,另外的12.5%股份则以7.5%的溢价出售给大众集团大股东——保时捷家族和皮耶希家族。

开盘后,保时捷股价整体呈上涨趋势。当地时间10月6日,保时捷股价一度飙升至93欧元/股,市值达到850亿欧元,超过大众集团的777亿欧元,成为欧洲市值最高的车企。之后双方的股价均有所波动,根据全球上市公司市值排行网CompaniesMarketCap的数据(以美元为基准),截至10月8日,保时捷市值为817.6亿美元,大众集团则为752.5亿美元。在全球车企市值排行榜中,保时捷目前稳居第四位,而前三名依然是特斯拉、丰田和比亚迪。

甘当“利润奶牛”

当然,保时捷能反超大众集团,一方面是因为市场对保时捷的期待情绪较高,看好其未来前景;另一方面是因为受全球通胀、欧洲能源危机、美联储激进加息等因素影响,全球股市风雨飘摇,近期包括大众集团在内的绝大多数车企股价在股市动荡中遭受重创,部分下滑幅度颇大。

在大环境不利的情况下,保时捷选择此时上市,外界不是没有质疑声。对此,大众集团CEO兼保时捷CEO奥博穆回应称:“保时捷去年财务表现十分强劲,故而选择这个时间点进行IPO”。数据显示,2021年保时捷营收和利润创新高,其中营收同比增长15%至331亿欧元,营业利润同比增长27%至53亿欧元。

保时捷被资本市场看好,最重要的原因之一正是其长年超高的利润率。以今年上半年为例,大众集团整体的营业利润率为10%,旗下品牌中,大众品牌利润率为8%,奥迪品牌为16.5%,保时捷为19.4%,仅宾利和兰博基尼的利润率高出保时捷,分别为23.3%、31.9%,但其销量和保时捷相差甚远,2021年保时捷全球销量突破了30万辆大关。保时捷才是大众集团当之无愧的“利润奶牛”。

正因为这样,外界对于保时捷独立上市后的前景抱有很大期待,毕竟此前已有类似的成功先例,即法拉利。法拉利此前脱离菲亚特克莱斯勒集团,于2015年10月在美国独立上市,发行价为52美元/股。之后数年间不断上涨,目前法拉利股价为185美元/股。法拉利的成功令资本市场非常期待保时捷的未来表现。

协同推进转型

对于保时捷市值的上涨,最开心者莫过于大众集团。虽说是独立上市,但保时捷的控股权还是掌握在大众集团及其大股东手中,而通过推动保时捷上市,可以募集到巨额资金。公开数据显示,面向公众出售的12.5%股份,可为保时捷募集到94亿欧元资金。这笔资金,对于正在电动化、智能化领域豪掷千金的大众集团而言,无疑是雪中送炭。

近年来,大众集团正在持续加大投资,推进转型。去年12月,大众集团公布的规划显示,其将在电动汽车及数字化领域持续投入高达890亿欧元。保时捷同样也面临转型的压力,其此前宣布,计划在电动化和数字化领域投资150亿欧元。

作为保时捷CEO,今年9月1日,奥博穆接任大众集团CEO,一并承接了集团转型任务。奥博穆认为,此次IPO将为保时捷打开新的篇章,并拥有更大的独立性。大众集团首席财务官阿诺·安特里茨称,保时捷IPO将为集团的电动化转型提供资金,并带来明显的推动力。可以肯定的是,无论对于大众集团,还是保时捷来说,转型的下半场已经开始。

另外,随着保时捷成功IPO,有消息称大众集团的另外两个豪华品牌兰博基尼和奥迪也将会独立IPO。不过,大众集团随后否决了相关传闻。